Отраслевой информационно-

аналитический журнал

продвигать вашу

продукцию

Рынок хлеба насыщен. Каким он будет завтра?

Журнал: №3(126) Май 2024 (архив)

Рубрика: Рынки

Хлебный рынок почти не увеличивается в объёмах, но растёт в денежном выражении. Что нужно производителям, чтобы удержать позиции в этой ситуации, как трансформировать свою работу? Каковы итоги первого квартала 2024 года и чем в результате закончится этот год? На вопросы журнала «Империя холода» отвечает руководитель Российской Гильдии пекарей и кондитеров (РОСПиК) Юрий Кацнельсон.

— Юрий Менделевич, если говорить о статистике за первый квартал 2024 года, какой процент от общего объёма производства хлебобулочных изделий составляет замороженная продукция?

— По данным Росстата, за январь-март 2024 года производство замороженных хлебобулочных полуфабрикатов составило 102,1 тыс. тонн. (рост на 30% к аналогичному периоду 2023 года). На промышленных предприятиях оно выросло с 5,3% до 6,7%.

По данным Федеральной налоговой службы на территории Российской Федерации в 2023 году работало 18,2 тыс. хлебопекарных предприятий. Из них 95,7% субъектов относятся к предприятиям микро- и малого бизнеса, 3,2% к среднему бизнесу. На индустриальный (промышленный) сегмент приходится 1,1% от зарегистрированных предприятий в этой сфере.

— Росстат в своей отчётности охватывает только промышленные хлебозаводы и средний бизнес, т. е. 4,3% субъектов хлебопечения в индустрии? Но сейчас в сетевых пекарнях, а их объём уже огромен, практически весь хлеб из замороженных хлебобулочных полуфабрикатов.

— Я могу оперировать только данными Росстата. Но сетевые пекарни и отделы с выпечкой в торговых залах сетевого ритейла продолжают быстро расти. Перемены в технологиях проникли во все сферы хлебопечения. Замороженные хлебобулочные изделия — это направление, которое будет развиваться.

— Каков в нашей стране уровень потребления хлебобулочных изделий?

— По данным Росстата, потребление хлебных продуктов (мука, крупа, зерно в натуре, хлеб печеный и макаронные изделия в пересчете на муку) в нашей стране за последние годы снижается: с 116 кг на человека в год в 2018 года до 113 кг в 2022 году, то есть на 2,6%.

Снижение было вызвано изменением потребительских предпочтений: люди стали приобретать вместо относительно недорогих сортов хлеба, хлебобулочных изделий и круп продукты других товарных групп (мясо, молочные продукты, овощи, фрукты и др.).

Но анализ статистических данных показывает, что в большинстве регионов страны в последние годы потребление хлебных продуктов остается на высоком уровне. Он превышает рекомендуемые рациональные нормы, отвечающие современным требованиям здорового питания. По хлебу это 96 кг (Минздрав РФ).

— Производство практически не увеличивается, однако в денежном эквиваленте показатели растут. Можем ли мы на основании этих данных говорить о насыщении рынка?

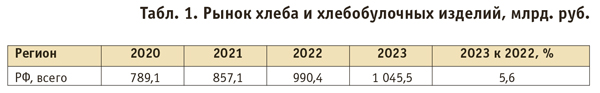

— В 2023 году продажи этой продукции составили 1,045 трлн. руб., что выше показателя аналогичного периода прошлого года на 5,6% (табл. 1).

Несмотря на то, что в целом ситуация с обеспечением хлебом и хлебобулочными изделиями населения вообще не вызывает опасений, в отдалённых поселениях некоторых регионов из-за недостаточного количества хлебопекарных предприятий наблюдается отсутствие свежей продукции.

— Если рынок в целом насыщен, как производители намерены стимулировать рост спроса?

— Пекарям важно знать своего потребителя и его предпочтения. Это постоянная работа с ассортиментом, введение новинок или изменение весовых характеристик хлебобулочных изделий, работа с товарным знаком и упаковкой, гибкая ценовая политика, учитывающая возрастные группы и территориальную доступность. А также — возможность работы как с розничными, так и с оптовыми покупателями.

Неизменным и обязательным должно оставаться высокое качество выпекаемого хлеба, потому что без этого все остальные составляющие в итоге не помогут сохранить имеющихся покупателей и привлечь новых.

— Если говорить о популярности хлеба как продукта, существует ряд данных, что среди молодого поколения он спросом пользуется мало. На ваш взгляд, почему молодежь отказывается от хлеба?

— Данные о потреблении хлебных продуктов это не подтверждают. И в среде молодых людей до 80% покупают эту продукцию на постоянной основе. Цена при этом не всегда является основным фактором, а привлекательность вкуса и привычка потребления остаются основными причинами покупки традиционных хлебобулочных изделий.

— В дальнейшем молодёжь останется покупателем обычного классического хлеба?

— Скажу так: субъектам хлебопечения (пекарням) необходимо активно продвигать собственную розницу, по возможности работать с торговыми сетями, развивать свои марки. А кроме того — активнее работать в диджитал-среде, работать с соцсетями.

— Есть данные, что хлеба меньше потребляют в HoReCa — кафе, и ресторанном бизнесе. Это действительно так? Какие предпочтения в данном сегменте?

— Напротив, многие представители ресторанного бизнеса закупают «ремесленный» хлеб у сторонних производителей для привлечения клиентов, а не только производят его силами собственной кухни. Все же хлеб в России — это часть культуры, традиции питания и многие клиенты посещают кафе или ресторан в том числе за полюбившийся вкус блюда или хлеба.

— Рост выпуска так называемого «ремесленного» хлеба — ещё одна из наблюдаемых в последнее время тенденций в отрасли. В чём его преимущества?

— Поскольку за последние 30 лет произошёл окончательный переход хлебопекарного рынка к модели с подавляющим преобладанием микро-, малого и среднего бизнеса, в будущем эта тенденция будет только развиваться.

«Ремесленный» хлеб из небольших пекарен становится популярным у потребителей, которые приветствуют разнообразие в ассортименте, привыкли ориентироваться на свои вкусовые предпочтения и которых не пугает порой высокая наценка на хлебобулочные изделия.

Покупатель здесь особенно обращает внимание на все составляющие — вкус, пользу, состав и качество покупаемого хлеба. В последнее время в моде и «здоровый хлеб» — со злаками и другими полезными добавками.

Но критерии оценки преимуществ для покупателя как «ремесленного», так и традиционного хлеба, остаются, такими, какими были всегда: вы должны его есть с аппетитом, получать удовольствие, при этом у вас должно хватать денег на его покупку. Эти критерии не меняются. Так качество хлеба определялось всегда и в любой стране мира.

— В среднем стоимость 100 гр. ремесленного хлеба составляет 27-28 руб. А если мы говорим про так называемый веганский, цена за 100 гр. достигает 50 руб. Насколько «ремесленный» хлеб, производимый в подовых печах, является проблемой для других производителей — приверженцев традиционных технологий?

Подовый хлеб обычно имеет форму батона, багета, разного рода «косичек», а также к нему относятся прочие ХБИ, которые выпекаются не в специальных формах, а на поду — так всегда называли дно печи. Подовый хлеб отличается от формового большей пышностью и объёмом, а также тем, что его поры получаются большими.

Кроме того, считается, что он более питательный, а процесс его выпечки способствует лучшему сохранению минералов и антиоксидантов. Его вид с красивыми надрезами лучше привлекает покупателей. А пекарь может придумать свой стиль в оформлении этих надрезов, делая свой хлеб запоминающимся не только вкусовыми качествами, но и внешним видом.

Подовый хлеб выпекают в основном небольшие пекарни, большинство же промышленных предприятий производят хлебобулочные изделия только в формах. Такой процесс быстрее, а также в этом случае проще соблюдать весовые и прочие характеристики и нормы. Кроме того, производство формового хлеба упрощает и логистику (на одном лотке можно разместить больше «кирпичиков», не оставляя пустот).

При этом рост спроса на подовый хлеб со стороны потребителей стимулирует хлебопёков вносить изменения в производственные процессы и расширять ассортимент за счёт именно такой продукции. К примеру, одним из трендов 2023 года было желание покупателей приобретать подовый хлеб весом не более 300 гр.

РОСПиК не видит причин для конфликта между способами выпечки: будь то формовой хлеб или подовый. Напротив, многие пекарни успешно сочетают разные способы производства для расширения сбыта как в рознице, так и через оптовых покупателей.

Показателен пример Санкт-Петербурга, где в последние годы наблюдался активный рост числа, сетевых и индивидуальных пекарен. Количество точек росло, и большинство из них работало в хорошем плюсе даже после ухода западных поставщиков оборудования и ингредиентов. На рынке хлеба происходит перераспределение в пользу более эффективных производителей.

— Существует ли, на ваш взгляд, проблема с правильным наименованием замороженных хлебных снеков? Дело в том, что разные исследователи дают заметно отличающуюся статистику по их производству как на глобальном рынке, так и в России. Каков уровень конкуренции снеков для перекуса с традиционным хлебом?

— В номенклатуре ОКВЭД отсутствует понятие «хлебные снеки», Росстат, соответственно, не предоставляет данных по такому виду продукта. Отсюда и отличия в разных исследованиях — они обусловлены разным толкованием. Для взаимопонимания очень важно, чтобы термины были понятны всем участникам диалога.

— В связи с активным ростом потребления снеков можно ли ожидать потери прежней роли на рынке традиционных хлебозаводов?

— Если говорить о снеках как о хлебобулочных изделиях в виде хлебцев, сухарей, гренок и аналогичных продуктов, то, по данным Росстата, их доля в производстве ХБИ промышленных предприятий за период 2020-2023 годов не превышает 5,7% в натуральном выражении.

— Какова здесь нынешняя роль продуктовых сетей? Какой процент производства ХБИ они занимают на рынке?

— Всё большее число сетевых магазинов открывают собственные пекарни, привлекая клиентов возможностью приобрести ещё горячую, ароматную выпечку. Количество пекарен ритейла составило в 2023 году, по оценке РОСПиК, около 15 тыс. То есть оно сопоставимо с количеством субъектов хлебопечения в России (повторю, их около 18,2 тыс. предприятий). Это ещё раз говорит о популярности формата малой пекарни, расположенной близко к потребителю и с доступным по цене ассортиментом.

— Минсельхоз назвал цены на ХБИ драйвером инфляции в стране. Будут ли стабилизироваться цены на главную социальную продукцию? Что для этого нужно?

— По данным Росстата, рост средних потребительских цен на хлеб и булочные изделия из пшеничной муки различных сортов в Российской Федерации в 2023 году составил 6,5% (табл. 2). За первые 3 месяца 2024 года рост 0,7%.

Рост средних потребительских цен на хлеб и булочные изделия из ржаной муки и из смеси муки ржаной и пшеничной в РФ в 2023 году составил 6,4% (табл. 3). За январь-март 2024 года рост составил 1,0%.

Справочно: инфляция (по данным Росстата) в 2023 году составила 7,42%, за январь-март 2024 года — 1,95%.

Таким образом, рост цен на хлеб и булочные изделия в 2023-2024 годах не превысил показателей инфляции.

Для развития хлебопечения и обеспечения территориальной и экономической доступности хлеба, а также для стабилизации цен на хлеб, необходимо:

Развитие собственной сети реализации продукции производителями (микро- и малыми предприятиями, а также кооперативным хлебопечением), в том числе малоформатной и мобильной торговли, что в свою очередь улучшит ситуацию с территориально-экономической доступностью хлеба для населения.

Увеличение числа хлебопекарных бизнесов для создания конкурентного рынка (для удовлетворения потребностей населения в качественных и безопасных отечественных хлебобулочных изделиях в объёме и ассортименте, который соответствует предпочтениям разных групп покупателей, при обеспечении стабильности внутреннего производства).

— Ваш прогноз по основным показателям на конец этого года.

— Мы прогнозируем, что рынок хлеба в России в 2024 году сохранится на уровне 11,5 млн. тонн. В денежном выражении возможен рост рынка до показателя 1,09 трлн. руб. Рост средних потребительских цен на хлеб и булочные изделия к концу 2024 года ожидается ниже, чем прогнозная инфляция по итогам года.

Журнал: №3(126) Май 2024 (архив)

Рубрика: Рынки

- 17 июня 2025

- Осенние конференции ОЦ «Энергоэффективные инженерные системы», ИТМО

- 4 июня 2025

- Выставка «Мир Климата ОСЕНЬ 2025»

- 28 мая 2025

- «Агропродмаш-2025» впервые пройдет в «Крокус Экспо»

- 28 мая 2025

- ГК «Талина» запускает производство замороженных полуфабрикатов в Мордовии

- 20 мая 2025

- Технологический суверенитет в холодильном машиностроении

- 20 мая 2025

- Открылась регистрация посетителей на выставки FoodTech Ural и InterFood Ural 2025

- 19 мая 2025

- Определено место и время проведения выставки «Продэкспо-2026»

- 15 мая 2025

- Вакансии отрасли от МАХ

- 1 мая 2025

- МАХ: резюме XXXII общего годичного собрания

- 18 апреля 2025

- Роль холода в системе безопасности пищевых продуктов на MAP Russia 2025